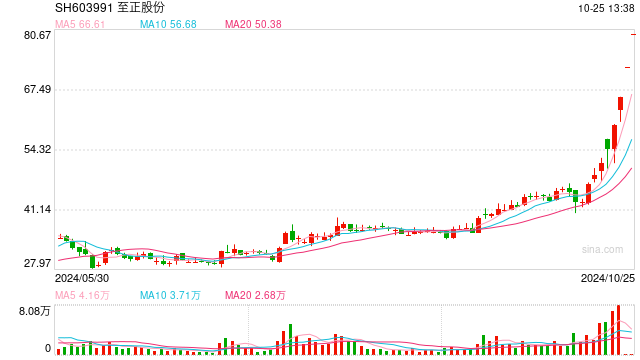

近日,至正股份(603991)发布重组预案,公司拟通过重大资产置换、发行股份及支付现金的方式直接及间接取得先进封装材料国际有限公司(下称“先材国际”)99.97%股权;同时,公司拟置出公司全资子公司至正新材料100%股权,并募集配套资金。消息公布后,至正股份次两日均一字板,加上在此消息公布之前两个涨停板,公司已经四连板。

那么,至正股份此次置入的资产,质量究竟如何?置入资产周期性较强

至正股份原先为双主业,即线缆用高分子材料和半导体设备,此次公司将置出线缆用高分子材料业务,从而变为一家主业完全为半导体设备及材料的公司。

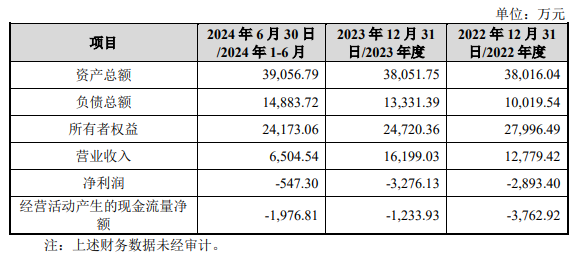

从置出业务的业绩看,基本处于连年亏损状态,因此只要置出价格合理,基本还是有利于公司发展的。

置入资产先材国际历史较为复杂,其前身为港股上市公司 ASMPT 的物料分部业务单位,于 2020 年底成立为独立合资公司,专业从事引线框架的设计、研发、生产与销售。引线框架是一种重要的半导体封装材料,引线框架的引脚与芯片的焊盘通过键合引线进行连接,将芯片的内部信号引出,引线框架发挥电气连接、机械支撑、热管理等作用,对芯片的电气特性、可靠性、散热性产生直接影响,广泛应用于各类半导体产品。

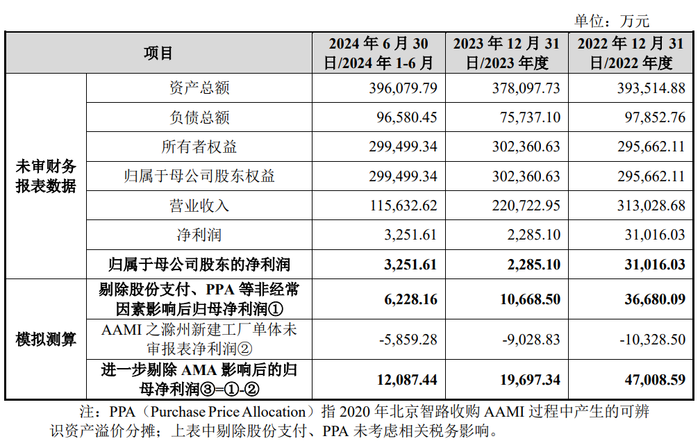

根据已经发布的公告,先材国际盈利能力一般且波动较大,2022年,先材国际营收和归母利润分别为31.3亿元和3.1亿元,2023年业绩大幅下滑,公司营收和净利润分别下滑至22.1亿元和2285.1万元,2024年上半年,行业库存压力有所减缓,公司2024年上半年营收和净利润分别恢复至11.6亿元和3251.6万元。

对于平庸的业绩,先材国际的解释为新建工厂发展不及预期。此前,先材国际为解决长期产能不足,新建滁州工厂,但由于客户产品导入速度较慢,滁州工厂的营收贡献尚未完全显现,同时由于滁州工厂的投产导致固定资产折旧、人力投入等固定成本明显增加,从而对先材国际净利润产生短期影响,2024年上半年,滁州新建工厂单体亏损就达到5829.28万元。

根据公告进一步的解释,在模拟测算剔除股份支付、滁州新建工厂等因素后,先材国际2024年上半年的净利润可以达到12087.44万元。不过,此次交易并未剔除滁州新建工厂,因此短期内实际对于上市公司每股收益的增厚就会相对有限。行业第五,盈利能力不及前四

引线键合作为一种成熟技术,未来增长不及先进封装,这可能是ASMPT 当初剥离这部分资产的原因。

现阶段先进封装主要是指倒装焊(Flip Chip)、晶圆级封装(WLP)、2.5D 封装(Interposer)和3D封装(TSV)等技术,随着AI大芯片等快速发展,先进封装技术获得了更好的发展机遇,而传统的需要引线框架的引线键合技术则依靠低成本占据成熟市场。

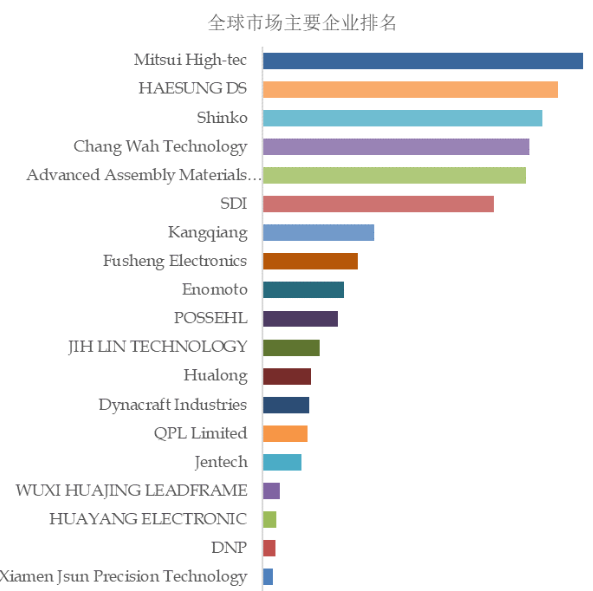

根据168Report的调研,2023年全球引线框架市场规模大约为40亿美元,未来6年复合增长率为4.1%。其中规模较大的公司依次为Mitsui High-tec、HAESUNG DS、Shinko、Chang Wah Technology、AAMI(即先材国际)、SDI等。该行业基本由日韩台系企业所主导,A股上市公司康强电子排名第七,而至正股份在注入先材国际后,将成为全球第五大引线框架企业。

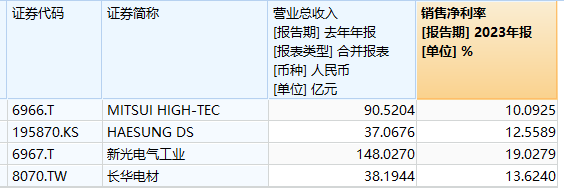

不过,相比行业前四的公司,先材国际的盈利相对一般。以Shinko新光电气工业(含芯片封装等其他业务)为例,其2023年净利率为19%,即使是净利率最低的Mitsui High-tec,其净利率也有10.1%。

即使按照扣除不利因素后的2023年净利润19697.34万元看,先材国际对应的当年净利率为8.9%,低于行业前四公司。这也说明在经营方面,先材国际仍有提高的空间。