出品:新浪财经上市公司研究院

作者:木易

10月22日,傲基科技宣布通过港交所聆讯,距离资本市场更近一步。

回顾其上市之路,可谓一波三折。2015年,傲基科技以“出口电商第一股”在新三板挂牌。2019年转战科创板,但由于核心业务与市场定位不符,公司最终于2020年主动撤回申请。2021年,傲基科技再次向创业板提交上市申请,不料亚马逊“封号”事件对其主营业务造成巨大冲击,A股IPO计划不得不暂时搁置。

2024年4月,傲基科技首次将目光转向港股,由华泰国际担任独家保荐人。9月公司便顺利拿到证监会的境外上市备案通知书,10月初二次递表更新数据,短短20天后通过聆讯。随之浮出水面的财务数据也颇为亮眼。2024年仅前四个月,傲基科技就实现总营收28.34亿元,同比提升16.9%;净利润录得1.89亿元,较2023年同期翻了近2倍。

不过,高歌猛进、一气呵成的背后暗藏隐忧,依赖亚马逊经营风险不减、估值忽高忽低遭机构撤资,傲基科技能否获得投资者们的认可有待审慎观察。

消费电子转型家居出海 超50%收入依赖亚马逊平台

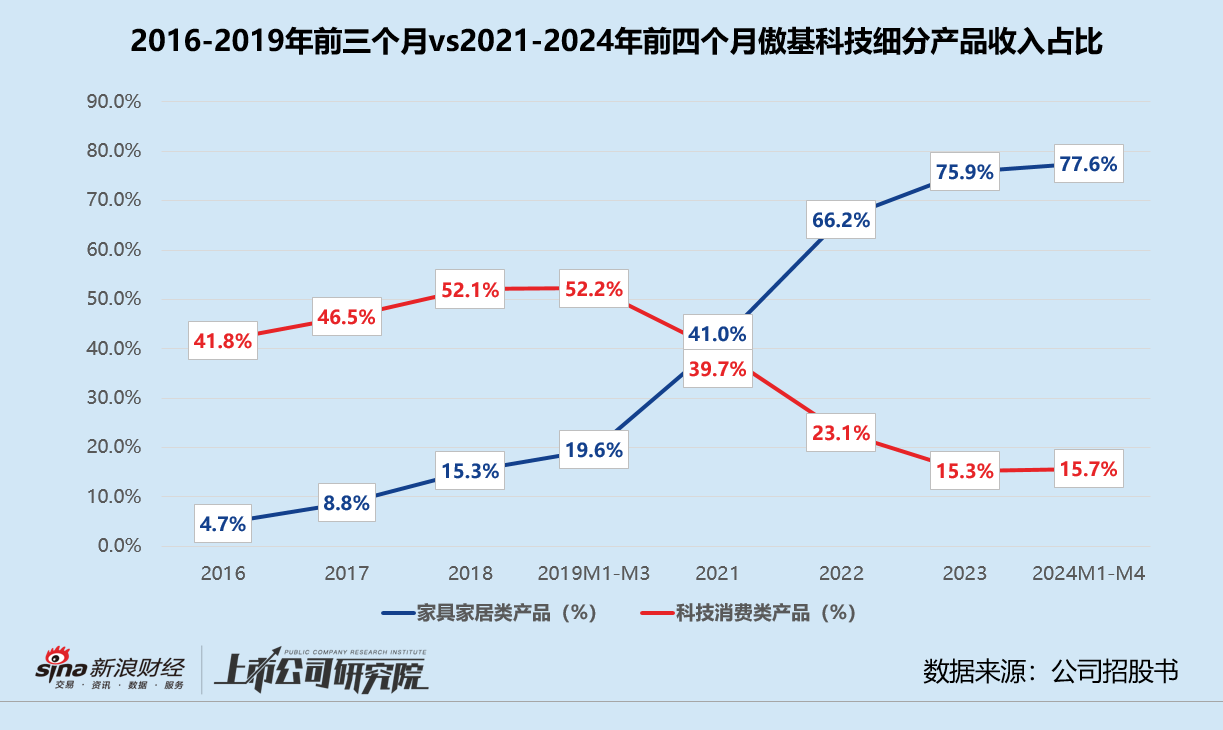

结合此前披露的招股书数据来看,2016-2019年前三个月,傲基科技以销售科技消费类产品为主营业务,自有品牌包括数码3C类产品Aukey、电动工具Tacklife、小家电Aicok和家庭健康电器Naipo等。值得一提的是,公司名称傲基科技,正是来源于最早发力的数码3C产品品牌名Aukey。

报告期内,傲基科技的科技消费类产品销售收入占主营业务收入的比重分别为64.51%、61.94%、65.83%、62.81%,销售占比稳定在60%以上。家居类产品销售收入对总营收的贡献虽然由2016年的不足5%提升至19.6%,但规模未成气候,与科技消费类产品业绩表现相去甚远。

然而据最新招股书显示,自2021年起,家具家居类产品已逐步替代科技消费类产品,成为傲基科技的收入支柱。2024年截至4月30日,公司家具家居类产品收入约17.45亿元,分别占商品销售收入和总营收的77.6%、61.6%。同期电动工具类、家用电器类和消费电子类产品收入占比分别为4.9%、5.4%、2.2%,对比2019年之前的产品收入结构近乎反转。

傲基科技的分水岭,是2021年引起轩然大波的亚马逊“封号门”。

公开报道显示,2021年9月亚马逊平台因为商家“操纵评论”、“刷单”和“违规账号关联”等操作,一口气封禁了约1000家企业、5万多个账号,其中约600个中国品牌的销售权限被关闭,涉及3000个卖家账号。

傲基科技在招股书中也坦言,公司确实邀请过网红评论产品或在产品套餐中放置优惠券,作为鼓励评分和评价的奖励。由于是非官方推广评分或评级,亚马逊迅速限制了公司276家网店的运营,约占2021年期末平台网店总数78.2%,线上账户合计2.36亿元资金被冻结,61个品牌的产品被下架。正因如此。傲基科技2021年由盈转亏、2022年收入骤降超20%,积压的库存直至2023年末才消化干净。

封号门事件过后不久,傲基科技在亚马逊平台重新开设了300余家网店,重心转向家具家居类产品,设立ALLEWIE、IRONCK、LIKIMIO、HOSTACK等自有品牌,覆盖床架、书柜、沙发、梳妆台和梳妆凳等品类。与此同时,公司在沃尔玛、Wayfair、eBay等其他电商平台开设137家网店,致力于分散渠道单一带来的经营风险。

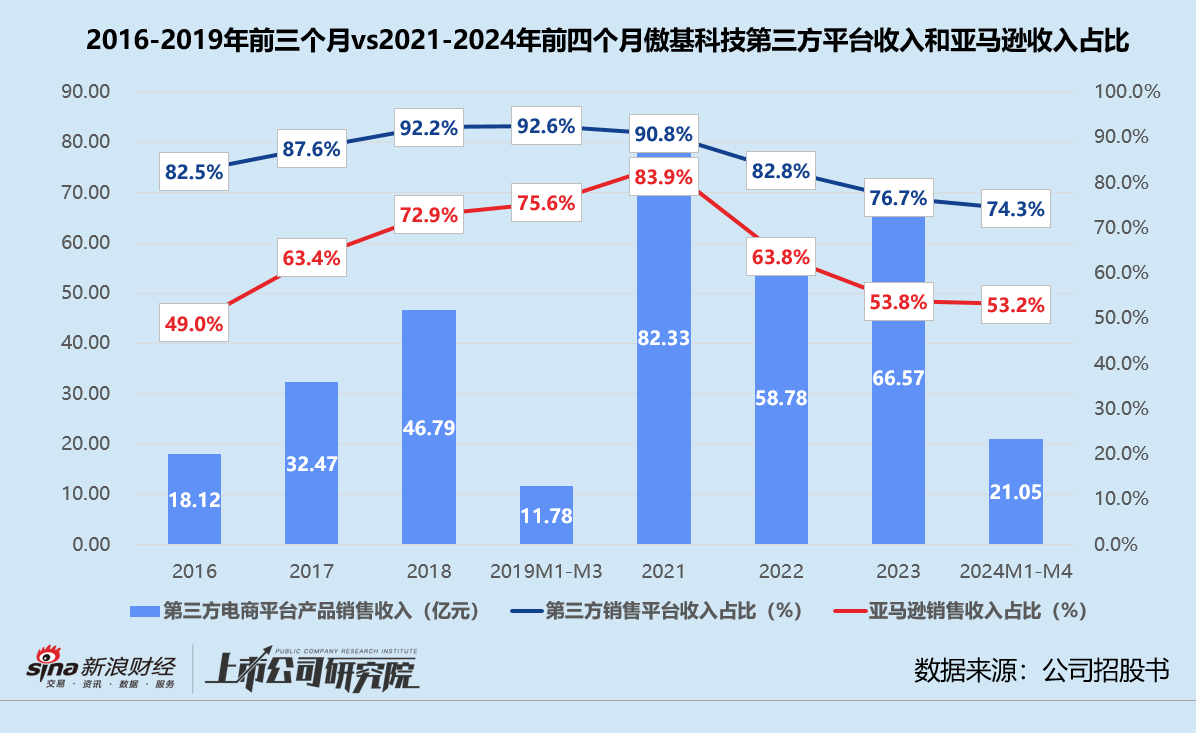

但就目前的销售渠道而言,傲基科技对亚马逊的依赖程度依旧偏高。2024年1-4月,公司通过第三方电商平台达成的产品销量高达284.5万件,亚马逊一个平台的销量就有195.0万件,约为沃尔玛、Wayfair和其他平台销量总和的2.18倍;第三方电商平台的销售收入约为21.05亿元,约占总营收比例74.3%,来自亚马逊平台收入约为15.07亿元,对总营收的影响超53%。

而亚马逊的封号行动还在继续。据不完全统计,2022年平台封禁了1.35万个卖家账号,2023年北美站“清扫”了数十万个账号。2024年3月,亚马逊在春季促销活动前直接停用大批账号,多个品牌引发“连坐”。傲基科技一半以上的收入由亚马逊贡献,如何避免重蹈2021年覆辙,眼下仍是未知数。

投后估值忽高忽低 递表前遭机构撤资

在亚马逊封号事件之前,傲基科技一度在一级市场炙手可热。

据招股书披露,傲基科技在新三板挂牌之前曾获得深创投和时代伯乐的两轮融资,每股单价约为0.66元。2017年3月至2018年12月,中信证券旗下的私募投资基金子公司金石投资、景林投资和红杉中国等头部机构先后通过股转认购成为公司股东,每股对价从7.75元一路水涨船高至12.52元,不到2年的时间内估值大幅增长了61.5%。

2020年12月,傲基科技引入美的资本、顺为资本、凯辉基金和鸿道投资共计约1.92亿元融资,每股成本达26.23元。若基于彼时股本数量简单推算,公司投后估值已突破101亿元。可惜高光时刻稍纵即逝,在亚马逊封号事件后,傲基科技估值直接“腰斩”,每股单价基本跌回2019年4月新三板摘牌前水平。

颇耐人寻味的是,从2021年开始傲基科技的估值变得忽高忽低。12月丝路产业投资以20元/股向老股东收购50万股股份,在业绩没有重大改善的情况下,3个月内估值激增55.4%。2022年1月,傲基科技按每股25.74元对价向丝路产业投资发行155.40万股,带动公司估值重新回到百亿级别。

可到了2024年初,跨境电商赛维时代、珠宝公司迪阿股份、消费电子企业传音控股等上市公司参投之际,傲基科技的每股价格又下跌至16.80元。按照招股书披露的3.87亿股本数量计算,本轮投后估值最多不超过65亿元,与2020年最高点相比缩水36.2%,高价入股的丝路产业投资两轮投资分别浮亏19.0%、53.2%。

天眼查公开信息显示,丝路产业投资是浙江丝路产业基金设立的股权投资基金,隶属于浙江民营企业联合投资股份有限公司(简称:浙民投)。该机构由浙江省工商联牵头,浙江省金融办指导,股东包括正泰集团、奥克斯集团、圣奥集团、锦江集团等多家民营企业。

丝路产业投资成立备案于2017年,运行至今已有7年。大额浮亏、退出期逼近,或是其于傲基科技上市递表前决意撤资的关键。2024年3月,傲基科技根据投资成本另加8%年利率,向丝路产业投资回购了155.4万股股份,代价约为4713.64万元。交易完成后,丝路产业投资仅持有公司50万股,约占总股本0.01%。